주택자금차입금, 이자상환공제란?

주택임차차입금은 말이 어려워서 그렇지 보증금을 뜻합니다. 보증금은 전세, 월세 보증금을 말하기도 합니다. 정부에서는 연말정산시 보증금에 대한 원리금 상환액을 세금에서 공제해줍니다.

원리금 상환액의 40%까지 공제가능하며 400만원 한도입니다. 월세의 경우에도 특정 조건의 주택이라면 공제가 가능하니 신청하는 것이 무조건 이득입니다.

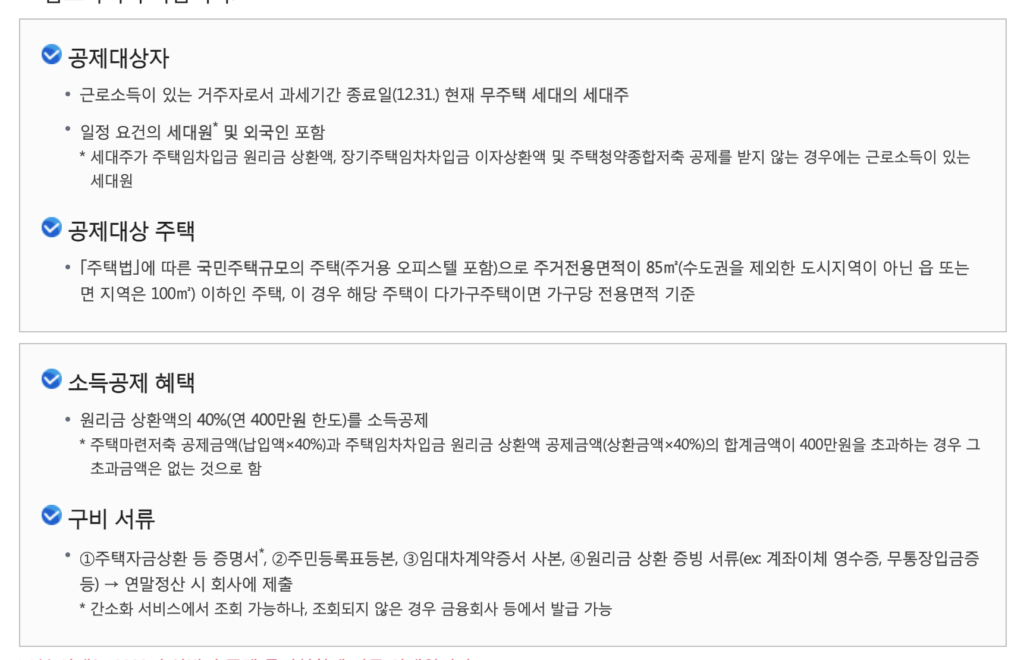

공제되는 조건은 다음과 같습니다.

- 근로소득이 있는 거주자

- 오피스텔 포함해서 전용면적이 85제곱미터를 넘지않는 수도권 도시지역

- 수도권이 아닌 읍 또는 면이라면 100제곱미터 가능

이것 말고도 장기주택저당차입금이란 공제도 있습니다. 주택을 은행 저당권을 설정하여 구매한 경우 이자상환액을 세금에서 공제해주는 것입니다. 이것은 일반 연말정산에서 월세로 공제하는 것보다 까다롭습니다.

- 근로소득이 있어야함, 무주택 or 1주택 세대주

- 이자를 낸 기간이 10년 이상 또는 15년 이상일 때

- 장기주택저당차입금 채무자가 주택의 소유주일 때

- 취득주택 기준시가가 5억원 이하일 때

- 소유권이전등기 또는 보존등기일부터 3개월 이내 저당권 설정했을 때

물론 이 조건이 전부 들어맞으면 무조건 이자상환 받아야 합니다. 거주하는 세대원도 조건이 맞으면 공제받을 수 있기 때문에 항목을 잘 확인하시기 바랍니다.

주택자금차입금 이자상환공제 받는 방법, 증명서

개인으로 하든 직장인 신분으로 연말정산으로 신청하든 공통적으로 제출해야되는 서류가 있습니다.

- 주택자금상환 증명서

- 주민등록증

- 기준시가 또는 공시가격 등 주택시세를 알 수 있는 증빙자료

- 등기부등본이나 분양권이라면 분양계약서

주택을 임차하거나 주택을 사놓고 10년 이상 이자를 납입하고 있으면 무조건해야하는 것 중 하나입니다. 연봉이 높을수록 세금에 대한 비중은 엄청나게 커지기 때문에 사업자라면 경비처리, 직장인이라면 연말정산 공제처리를 확실하게 해야합니다.

중소기업이나 대기업, 주택마련저축 등 더 많은 공제혜택이 국세청 홈페이지에 올라와있으니 기준에 맞는 공제혜택을 잘 찾아보세요.

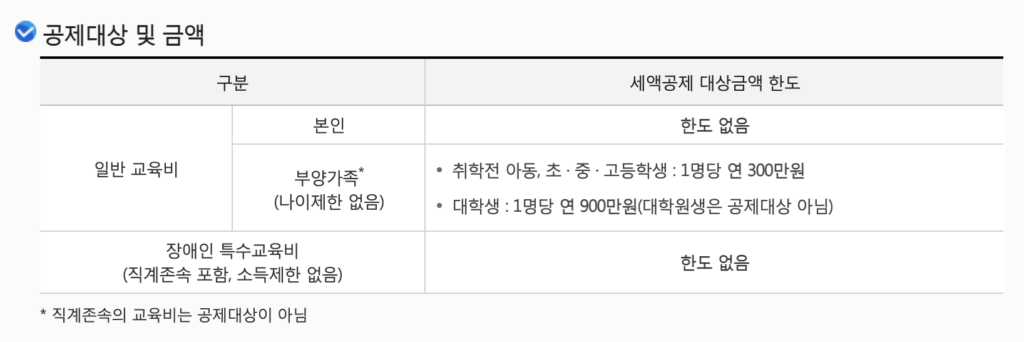

교육비, 주택마련저축 소득공제

연말정산 할 때 받을만한 혜택은 또 있습니다. 바로 교육비입니다. 교육비 납입금의 15% 세액공제가 되며 일반적인 교육비의 경우 본인은 한도없이 공제되고 부양가족의 경우 고등학생 이하는 1명당 300만원 대학생이라면 1명당 900만원이 공제됩니다.

교육비 납입증명를 연말정산 간소화 서비스에서 조회하여 제출하면 됩니다.

법인이나 사업체를 운영중이라면 이런 회계업무가 장부 프로그램, 전문적인 지식이 없으면 세금으로 대부분 나갈 수도 있으니 한번 상담 받아보시는 것을 추천합니다. 아는 것과 모르는 것은 액수가 커졌을 때 %로 떼어가기 때문에 큰 차이를 보입니다.